Πώς η BoE δείχνει τον δρόμο στην ΕΚΤ για την ποσοτική σύσφιξη

Πηγή Φωτογραφίας: WOLFGANG RATTAY VIA REUTERS

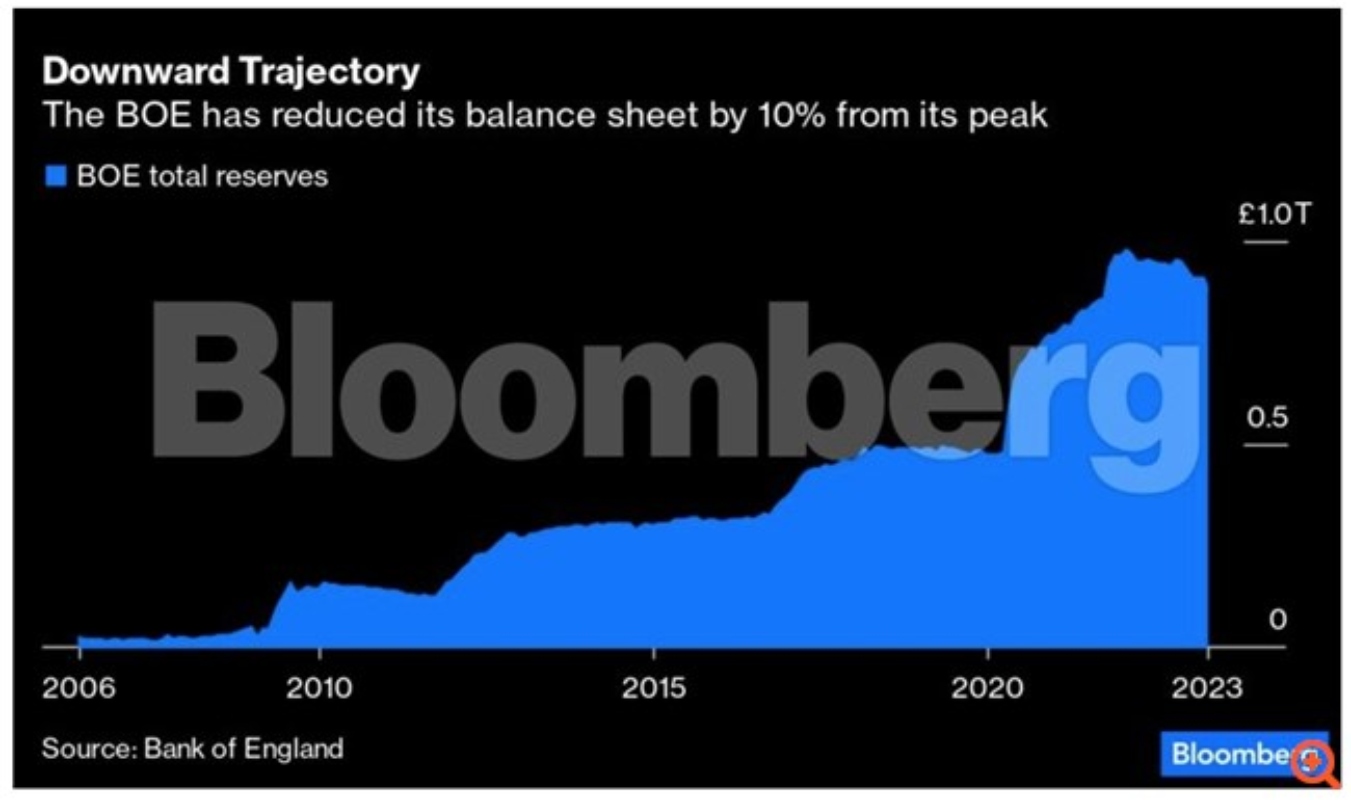

Η κεντρική τράπεζα του Ηνωμένου Βασιλείου, Bank of England, ήταν η πρώτη σε αυτόν τον κύκλο η οποία αύξησε τα επιτόκια μεταξύ των μεγάλων κεντρικών τραπεζών και τώρα ανοίγει ένα μονοπάτι για το πώς μπορεί να συρρικνώσει μια κεντρική τράπεζα τον ισολογισμό της. Η επιτυχία της να περιορίσει το χαρτοφυλάκιο εταιρικών ομολόγων της λογικά θα της δώσει εμπιστοσύνη ότι μπορεί να επιταχύνει τη ρευστοποίηση των πολύ μεγαλύτερων σε αξία κρατικών χρεογράφων που βρίσκονται στην κατοχή της – υπό την προϋπόθεση ότι οι συνθήκες της αγοράς συνεχίσουν να επιτρέπουν τις πωλήσεις. Υπάρχουν σαφή διδάγματα εδώ για την Ευρωπαϊκή Κεντρική Τράπεζα, η οποία σύντομα θα πρέπει να επιταχύνει τη δική της ποσοτική σύσφιξη.

Πρωτοπόρα

Η BoE σταμάτησε να επανεπενδύει στα ωριμάζοντα βρετανικά κρατικά ομόλογα του χαρτοφυλακίου της στα τέλη του 2021 και τον Νοέμβριο άρχισε προληπτικά να τα πουλά. Τώρα δίνει το παράδειγμα για την έξοδο από την αγορά εταιρικών ομολόγων. Οι κεντρικές τράπεζες προτιμούν την έκθεση μόνο στον κίνδυνο του δημόσιου χρέους, ωστόσο η πανδημία τις ανάγκασε να παράσχουν ένα ευρύτερο δίχτυ ασφαλείας. Καθώς τα υψηλότερα επιτόκια αποτελούν έμπρακτη απόσυρση των μέτρων τόνωσης από την πλευρά της νομισματικής πολιτικής παγκοσμίως, πρέπει επίσης να εξαλειφθεί και η γαλαντομία στο πεδίο των ισολογισμών.

Καθώς η ΕΚΤ κατέχει εταιρικά ομόλογα αποτιμώμενα σε ευρώ αξίας άνω των 340 δισεκατομμυρίων ευρώ (374 δισ. δολαρίων), το διοικητικό συμβούλιο της θα δείξει σίγουρα έντονο ενδιαφέρον για την πρόοδο της BoE. Όταν σταματήσει ο δικός της κύκλος αύξησης των επιτοκίων, η προσοχή θα στραφεί στη μείωση του ισολογισμού της ΕΚΤ ύψους 7,7 τρισεκατομμυρίων ευρώ. Ενώ η ομοσπονδιακή κεντρική τράπεζα των ΗΠΑ (Federal Reserve) έχει συγκεντρώσει ισολογισμό παρόμοιου μεγέθους, διατήρησε μόνο για πολύ σύντομο χρονικό διάστημα εταιρικό κίνδυνο. Επιπλέον, η Fed μειώνει την έκθεσή της σε ομόλογα με μηνιαίο ρυθμό 95 δισεκατομμυρίων δολαρίων, περισσότερο από έξι φορές ταχύτερα σε σχέση με την ΕΚΤ.

Στο πλαίσιο του συνολικού ισολογισμού της BoE, ο οποίος εξακολουθεί να περιλαμβάνει βρετανικά κρατικά ομόλογα αξίας 815 δισεκατομμύρια βρετανικών λιρών (1 τρισ. δολ.), πρόκειται για μικρό μέγεθος. Η υποστήριξη της ευρύτερης οικονομίας με την είσοδο στη δευτερογενή αγορά ομολόγων για τη μείωση του ασφάλιστρου απόδοσης για το εταιρικό χρέος επενδυτικής βαθμίδας ήταν αναπόσπαστο μέρος του προγράμματος τόνωσης της περιόδου της πανδημίας. Ωστόσο, έχει περάσει από καιρό η εποχή που τέτοια μέτρα χαιρετίζονταν ως θετικά και είναι σημαντικό να διευκολυνθεί μια ομαλή και γρήγορη έξοδος από αυτά.

Κόστος

Η διάθεση ομολόγων αξίας δεκάδων δισεκατομμυρίων λιρών όταν οι αποδόσεις είναι πλέον σημαντικά υψηλότερες (και αντίστοιχα οι τιμές είναι πολύ χαμηλότερες) έχει κόστος. Το Υπουργείο Οικονομικών του Ηνωμένου Βασιλείου αναλαμβάνει την ευθύνη για το τελικό λογαριασμό, με την BoE να μεταφέρει εκεί τα έσοδα, αλλά και τις τυχόν ζημίες. Το Ηνωμένο Βασίλειο έχει απολαύσει ένα σωρευτικό απροσδόκητο κέρδος 120 δισεκατομμυρίων λιρών από τότε που ξεκίνησε το QE το 2009 – αυτό όμως αντιστρέφεται γρήγορα.

Η BoE κατέγραψε ζημία 1,58 δισεκατομμυρίων λιρών τον Μάρτιο, τη μεγαλύτερη που έχει καταγραφεί ιστορικά, ενώ κατέγραψε συνολικό έλλειμμα για το τελευταίο οικονομικό έτος σχεδόν 4 δισεκατομμυρίων λιρών. Αν και τα έσοδα από τοκομερίδια αμβλύνουν ορισμένες από τις απώλειες στο κεφάλαιο, αποτυπώνεται ξεκάθαρα το πώς η ποσοτική σύσφιξη πρόκειται να βλάψει σοβαρά τους μελλοντικούς κρατικούς προϋπολογισμούς. Το πείραμα του χαρτοφυλακίου εταιρικών ομολόγων δε θα είναι λογικά ένα στοιχείο με σημαντικό ειδικό βάρος – και σίγουρα όχι όταν τίθεται έναντι του κέρδους των 3,5 δισεκατομμυρίων λιρών που σημείωσε η BoE από την επιτυχή παρέμβασή της όταν η αγορά βρετανικών κρατικών ομολόγων κατέρρευσε τον περασμένο Σεπτέμβριο.

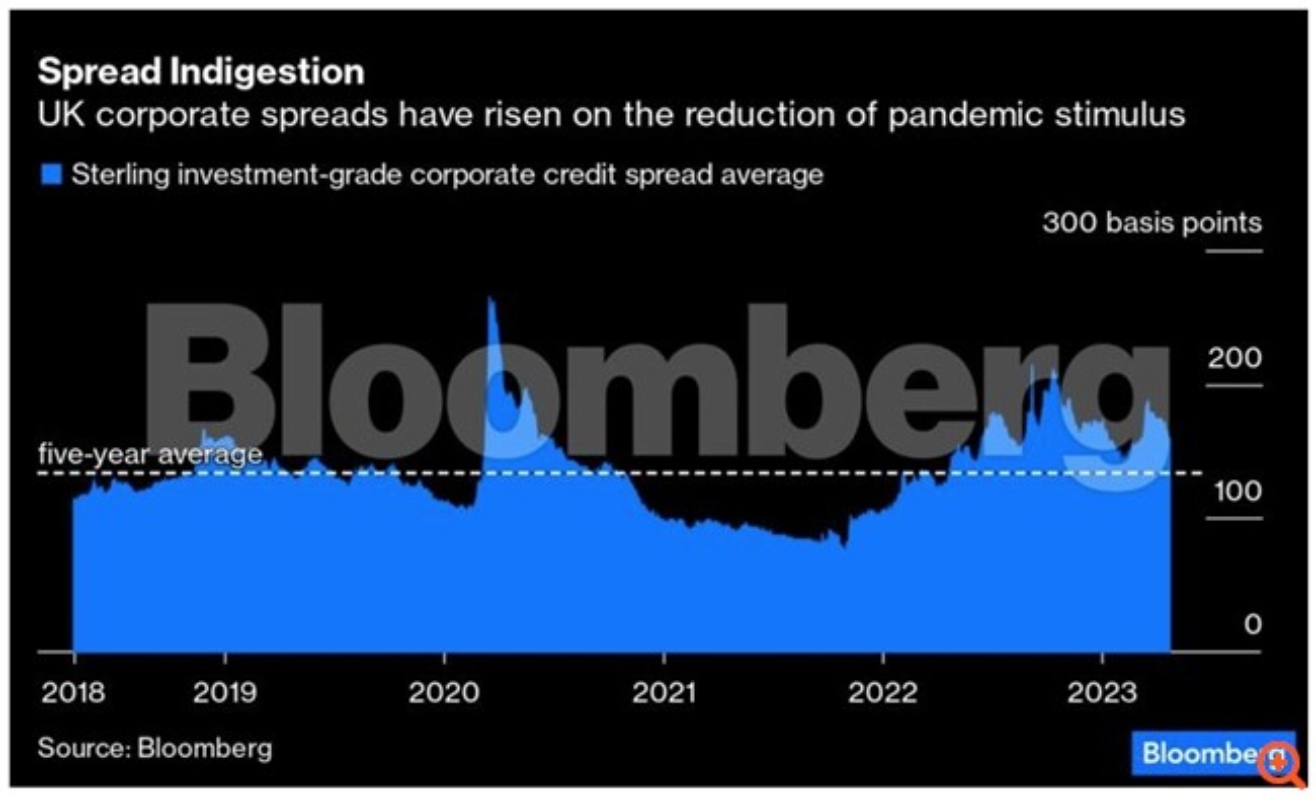

Ωστόσο, η διάθεση εταιρικών ομολόγων από την BoE έχει σαφώς ευρύτερο αντίκτυπο. Το ασφάλιστρο απόδοσης που έχουν να προσφέρουν οι εταιρείες πάνω από τα βρετανικά κρατικά ομόλογα είναι ακόμη υψηλότερο από ό,τι πριν από τον Covid. Μια αύξηση 16% στα 8,5 δισεκατομμύρια στερλίνες σε εκδόσεις πρωτογενούς αγοράς από την αρχή του έτους μέχρι σήμερα σε σύγκριση με την αντίστοιχη περίοδο το 2022 είναι επίσης σημαντικός παράγοντας.

Τα εταιρικά ομόλογα σε στερλίνα είναι φθηνά σε σχέση με τα ισοδύναμα τους σε ευρώ, τα οποία κατά μέσο όρο προσφέρουν λιγότερο από το ήμισυ του ασφάλιστρου απόδοσης έναντι των αντίστοιχων σημείων αναφοράς. Ωστόσο, αυτό μπορεί να εξατμιστεί μέχρι η BoE να εγκαταλείψει οριστικά το “κτίριο”. Και θα ρίξει τα φώτα της δημοσιότητας επάνω στην ΕΚΤ, με χαρτοφυλάκιο κατά 15 φορές μεγαλύτερο.

Το πρόβλημα της ΕΚΤ

Η ΕΚΤ μπορεί να αναπνέει ήρεμα προς το παρόν, αφήνοντας παράλληλα ορισμένα από τα χρεόγραφα που διακρατεί να λήγουν χωρίς να επανεπενδύει σε αυτά. Ωστόσο, με μια χοάνη αποκτημάτων μέσω QE άνω των 5 τρισεκατομμυρίων ευρώ, η πιθανή απομείωση λόγω χαμηλότερων τιμών οι οποίες επικρατούν πια είναι μια τρομακτική προοπτική. Οι ενεργές πωλήσεις πίσω στη δευτερογενή αγορά είναι ένα πολύ μεγάλο βήμα για την ΕΚΤ στο άμεσο μέλλον, αλλά θα γίνει ένα πιεστικό ζήτημα για τις βασικές χώρες του ευρώ όπως η Γερμανία. Με τη σειρά του, αυτό θα δημιουργήσει πρόβλημα για χώρες, συμπεριλαμβανομένης της Ιταλίας, οι οποίες δεν έχουν την πολυτέλεια να απομειώσουν τις συμμετοχές τους ή να παγιώσουν τις ζημίες τους.

Ο πρόεδρος της γερμανικής Bundesbank, Joachim Nagel, επικεφαλής της πίεσης για υψηλότερα επιτόκια, κατέστησε σαφές τον περασμένο μήνα ότι θεωρεί ανεπαρκή τον τρέχοντα μηνιαίο ρυθμό παθητικής ποσοτικής σύσφιξης των 15 δισ. ευρώ. Η ΕΚΤ είναι πιθανό να διπλασιάσει το πρόγραμμα QT της στην τριμηνιαία ανασκόπηση της 15ης Ιουνίου, ωστόσο υπάρχουν μόνον τόσα ομόλογα που να ωριμάζουν, δεδομένης της μακροχρόνιας φύσης των ομολόγων μεγάλου μέρους των μεγαλύτερων από τα δύο χαρτοφυλάκια QE της Τράπεζας, του παλιού APP. Είναι πιθανό αργότερα φέτος η ΕΚΤ να πρέπει να αρχίσει να μειώνει τις συμμετοχές και του μικρότερου αλλά πιο ευέλικτου προγράμματος αγοράς ομολόγων της περιόδου της πανδημίας (PEPP). Η έναρξη ενός τέτοιου μέτρου θα μετατοπίσει οριστικά την εστίαση προς τη μείωση του ισολογισμού.

Τον περασμένο χρόνο, η νομισματική σύσφιξη αφορούσε κυρίως την αύξηση των επιτοκίων. Αυτό πρόκειται να αλλάξει. Η BoE πρωτοπορεί με τη λιγότερο ορατή αλλά ακόμη κι έτσι συσταλτική μείωση του ισολογισμού της. Η Φρανκφούρτη άργησε να φθάσει στο πάρτι της αύξησης των επιτοκίων, αλλά, καθώς προετοιμάζεται να κάνει τα επόμενα βήματα, το Λονδίνο σηματοδοτεί ένας σαφές μονοπάτι προς πιο φυσιολογικές συνθήκες.

Διαβάστε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο

Το σχόλιο σας