Goldman Sachs: Γιατί τα «κακά νέα» για την ανάπτυξη είναι «καλά νέα» για επιτόκια και αγορές

Πηγή Φωτογραφίας: Goldman Sachs currently has offices in Doha, Riyadh and Dubai. Goldman Sachs currently has offices in Doha, Riyadh and Dubai.

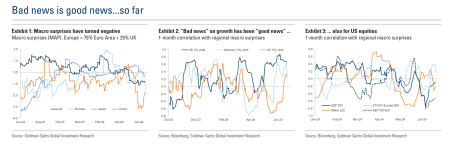

Η αμερικανική επενδυτική τράπεζα Goldman Sachs επισημαίνει ότι οι μακροοικονομικές εκπλήξεις έχουν γίνει αρνητικές σε όλες τις περιοχές τον τελευταίο μήνα, μια τάση που συνεχίστηκε την περασμένη εβδομάδα με τις ασθενέστερες εκκινήσεις κατοικιών στις ΗΠΑ και τους ασθενέστερους δείκτες PMI στην Ευρωζώνη. Στην Κίνα η βιομηχανική παραγωγή αυξήθηκε με ισχυρό ρυθμό, ενώ η αγορά ακινήτων συνεχίζει να απογοητεύει. Αυτή την εβδομάδα, οι αγορές θα επικεντρωθούν στις μετρήσεις του πληθωρισμού στις ΗΠΑ, την Ευρώπη και την Ιαπωνία και στον πρώτο γύρο των γαλλικών εκλογών.

«Τα “κακά νέα” για την ανάπτυξη ήταν “καλά νέα” για τα επιτόκια. Η συσχέτιση μεταξύ των μακροοικονομικών εκπλήξεων και των αποδόσεων των δεκαετών ομολόγων ήταν θετική σε όλες τις περιοχές, πιο πρόσφατα και για το Ηνωμένο Βασίλειο. Από τα τέλη Μαΐου, οι αγορές πρόσθεσαν περίπου 40 μ.β. στις αναμενόμενες σωρευτικές μειώσεις της Fed κατά τους επόμενους 12 μήνες. Αυτό αναδεικνύει πώς η ανάπτυξη έχει πάρει τη θέση του πληθωρισμού ως μοχλός για το χρονοδιάγραμμα και το μέγεθος των μειώσεων των επιτοκίων. Oι αγορές τιμολογούν πλέον περισσότερο αποπληθωρισμό από ότι υποδηλώνουν τα μακροοικονομικά θεμελιώδη μεγέθη.

Ως αποτέλεσμα της πτώσης των αποδόσεων, τα κακά νέα ήταν επίσης καλά νέα για τις αμερικανικές μετοχές, οι οποίες συσχετίστηκαν αρνητικά με τις μακροοικονομικές εκπλήξεις. Αυτή η αρνητική συσχέτιση δεν οφείλεται μόνο στην πρόσφατη ενίσχυση των μετοχών τεχνολογίας μεγάλης κεφαλαιοποίησης, οι οποίες ηγήθηκαν του πρόσφατου ράλι του S&P 500, αλλά ήταν ακόμη πιο αρνητική για το σύνολο ή για τις μετοχές μικρής κεφαλαιοποίησης, οι οποίες τείνουν να επωφελούνται περισσότερο από τη μείωση του κόστους χρηματοδότησης λόγω της πτώσης των αποδόσεων. Η ευαισθησία στις μακροοικονομικές εκπλήξεις ήταν πιο ανάμεικτη σε άλλες περιοχές, ιδίως στην Ευρώπη, όπου ήταν πιο θετική», εξηγεί η αμερικανική τράπεζα.

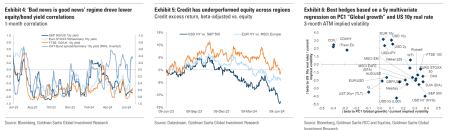

«Αυτό το καθεστώς “τα κακά νέα είναι καλά νέα” ενδέχεται να συνεχίσει να οδηγεί σε χαμηλότερες συσχετίσεις αποδόσεων μετοχών/ομολόγων. Οι μετοχές της ζώνης του ευρώ και οι γερμανικές αποδόσεις αποτέλεσαν την αξιοσημείωτη εξαίρεση μετά την προκήρυξη πρόωρων γαλλικών εκλογών, μετά από μια αρχική πώληση, την περασμένη εβδομάδα οι ευρωπαϊκές μετοχές ανέκαμψαν παράλληλα με μια μικρή άνοδο των αποδόσεων των Bund. Τα ευρωπαϊκά περιουσιακά στοιχεία έχουν, ως επί το πλείστον, οδηγηθεί από το γαλλικό πολιτικό ασφάλιστρο κινδύνου και όχι από τις μακροοικονομικές εκπλήξεις.

Σε αυτό το περιβάλλον αυξανόμενης δημοσιονομικής αβεβαιότητας, τα γερμανικά ομόλογα έχουν επωφεληθεί από το καθεστώς “ασφαλούς καταφυγίου” εντός της Ευρωζώνης. Βοηθούμενες από το καθεστώς “τα κακά νέα είναι καλά νέα”, οι μετοχές υπεραπέδωσαν έναντι των πιστωτικών τίτλων σε όλες τις περιοχές (σε προσαρμοσμένη βάση beta). Οι αγορές δικαιωμάτων προαίρεσης τιμολογούν μια υψηλή κλίση κινδύνου για τις πιστώσεις σε σύγκριση με άλλα περιουσιακά στοιχεία, υποδεικνύοντας μεγαλύτερη καθοδική κίνηση, π.χ. σε περίπτωση συνέχισης των αδύναμων στοιχείων στις ΗΠΑ, ιδίως σε περίπτωση αύξησης της ανεργίας», προβλέπουν οι αναλυτές του οίκου.

«Παραμένουμε ήπια υπέρ του κινδύνου στην κατανομή των περιουσιακών μας στοιχείων (overweight μετοχές / εμπορεύματα, neutral ομόλογα/μετρητά, underweight πιστώσεις), αλλά επίσης προτιμούμε αντισταθμίσεις για να προστατευτούμε από περαιτέρω αρνητικές μακροοικονομικές εκπλήξεις και πολιτική αβεβαιότητα μέχρι το καλοκαίρι. Ενώ η μεταβλητότητα στις ευρωπαϊκές μετοχές έχει αυξηθεί από τα χαμηλά επίπεδα τους, τα put spreads σε DAX, FTSE MIB εξακολουθούν να φαίνονται ελκυστικά για την αντιστάθμιση μιας περαιτέρω επιδείνωσης της ανάπτυξης με πιο ήπια τιμολόγηση της ΕΚΤ, δεδομένου του υψηλού beta στις προσδοκίες ανάπτυξης αλλά του σχετικά χαμηλού beta στα πραγματικά επιτόκια», καταλήγει ο οίκος.

«Παραμένουμε ήπια υπέρ του κινδύνου στην κατανομή των περιουσιακών μας στοιχείων (overweight μετοχές / εμπορεύματα, neutral ομόλογα/μετρητά, underweight πιστώσεις), αλλά επίσης προτιμούμε αντισταθμίσεις για να προστατευτούμε από περαιτέρω αρνητικές μακροοικονομικές εκπλήξεις και πολιτική αβεβαιότητα μέχρι το καλοκαίρι. Ενώ η μεταβλητότητα στις ευρωπαϊκές μετοχές έχει αυξηθεί από τα χαμηλά επίπεδα τους, τα put spreads σε DAX, FTSE MIB εξακολουθούν να φαίνονται ελκυστικά για την αντιστάθμιση μιας περαιτέρω επιδείνωσης της ανάπτυξης με πιο ήπια τιμολόγηση της ΕΚΤ, δεδομένου του υψηλού beta στις προσδοκίες ανάπτυξης αλλά του σχετικά χαμηλού beta στα πραγματικά επιτόκια», καταλήγει ο οίκος.

Διαβάστε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο

Το σχόλιο σας